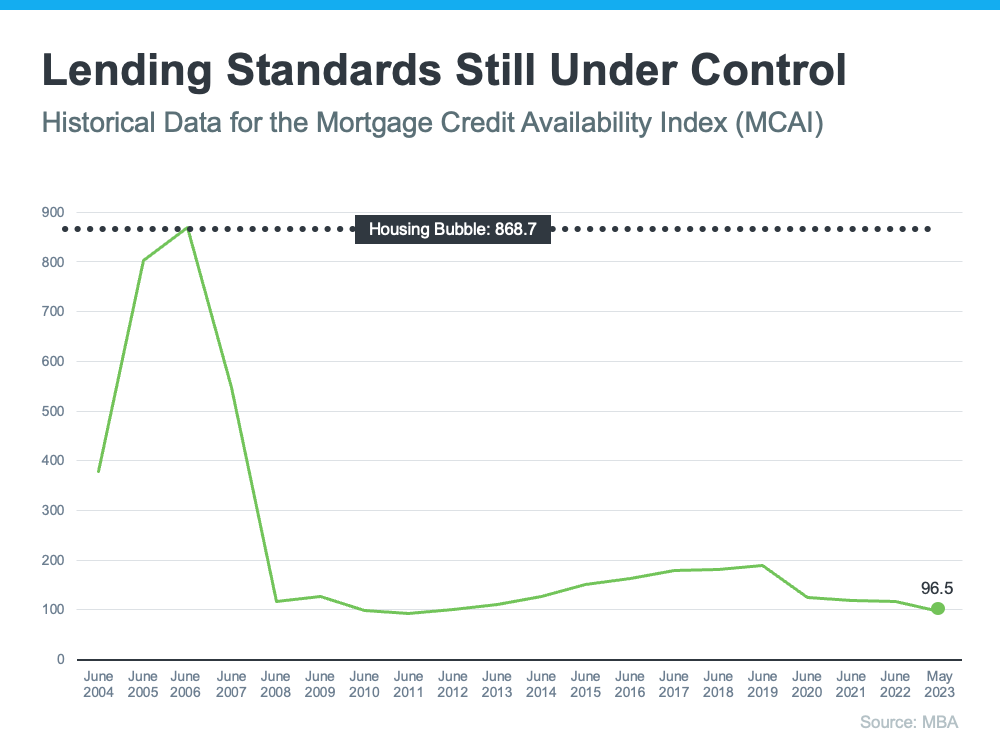

Es posible que le preocupe que nos dirijamos a una crisis de la vivienda, pero hay muchas razones por las que este mercado de la vivienda no es como el que vimos en 2008. Una de ellas es cómo las normas de préstamo son diferentes hoy en día. Aquí hay un vistazo a los datos para ayudar a probarlo. Cada mes, la Asociación de Banqueros Hipotecarios (MBA por sus siglas en inglés) publica el Índice de Disponibilidad de Crédito Hipotecario (MCAI por sus siglas en inglés). Según su página electrónica: “El MCAI proporciona el único índice cuantitativo estandarizado que se centra exclusivamente en el crédito hipotecario. El MCAI es. . . una medida sumaria que indica la disponibilidad de crédito hipotecario en un momento dado”. Básicamente, el índice determina qué tan fácil es obtener una hipoteca. De un vistazo a la gráfica a continuación del MCAI desde que comenzaron a realizar un seguimiento de estos datos en 2004. Muestra cómo las normas de préstamo han cambiado con el tiempo. Funciona así: - Cuando las normas de préstamos son menos estrictas, es más fácil obtener una hipoteca y el índice (la línea verde en la gráfica) es más alta.

- Cuando las normas de préstamos son más estrictas, es más difícil obtener una hipoteca y la línea que representa el índice es más baja.

href="https://www.simplifyingthemarket.com/en/content/images/20230627/20230628-lending-standards-still-under-control.png?a=665976-6638eb3000400c0c607c4b30ac0d68d1" rel="noopener noreferrer" target="_blank">

En 2004, el índice era de alrededor de 400. Pero, para 2006, había subido a más de 850. Hoy, la historia es bastante diferente. Desde la crisis, el índice bajó porque las normas de préstamos se hicieron más estrictas, por lo que hoy es más difícil obtener una hipoteca. Las normas de préstamos laxas contribuyeron a la burbuja de la viviendaUno de los factores principales que contribuyeron a la burbuja de la vivienda fue que las normas de préstamo eran mucho menos estrictas en ese entonces. Realtor.com lo explica así: “A principios de la década de los 2000, no era exactamente difícil conseguir una hipoteca… Muchas hipotecas se repartieron a personas que mintieron sobre sus ingresos y empleo, y en realidad no podían pagar la propiedad”. El máximo en la gráfica anterior indica que antes de la crisis de la vivienda, era mucho más fácil obtener crédito, y los requisitos para obtener un préstamo estaban lejos de ser estrictos. En aquel entonces, el crédito estaba ampliamente disponible y el umbral para calificar para un préstamo era bajo. Los prestamistas aprobaban préstamos sin pasar siempre por un proceso de verificación para confirmar si el prestatario probablemente podría pagar el préstamo. Eso significa que los acreedores estaban prestando a más prestatarios que tenían un mayor riesgo de incumplimiento de su préstamo. Los préstamos de hoy son mucho más difíciles de obtener que antesComo se mencionó, las normas de préstamo han cambiado mucho desde entonces. Bankrate describe la diferencia: “Hoy en día, los prestamistas imponen normas estrictas a los prestatarios, y aquellos que obtienen una hipoteca tienen abrumadoramente un crédito excelente”. Si mira hacia atrás en la gráfica, notará que después del máximo en el momento de la crisis de la vivienda, la línea que representa el índice bajó drásticamente y se ha mantenido baja desde entonces. De hecho, la línea está muy por debajo de donde estaban las normas incluso en 2004, y está bajando. Joel Kan, Vicepresidente y Economista Principal Adjunto de MBA, proporciona la actualización más reciente de mayo: “La disponibilidad de crédito hipotecario disminuyó por tercer mes consecutivo... Con la disminución de la disponibilidad, el MCAI se encuentra ahora en su nivel más bajo desde enero de 2013”. El índice decreciente sugiere que las normas se están volviendo mucho más estrictas, lo que deja en claro que estamos muy lejos de las prácticas crediticias extremas que contribuyeron al colapso. En conclusiónAntes de la crisis de la vivienda, las normas de préstamo eran mucho más relajadas con poca evaluación realizada para medir el potencial de un prestatario para pagar su préstamo. Hoy en día, las normas son más estrictas y el riesgo se reduce tanto para los prestamistas como para los prestatarios. Esto demuestra que estos son dos mercados de la vivienda muy diferentes, y este mercado no es como la última vez. |